MERKEZ BANKASI FAİZİ NEDEN İNDİRDİ? UZMAN İSİMLER TEK TEK CEVAPLADI

Merkez Bankası geçen yılın son çeyreğinde politika faizinin 5 puan düşürülmesini takiben enflasyon 60 puan artarken ortalama kredi faizleri 10 puana yakın yükseldi. TL’nin Dolar karşısında kaybı ise yüzde 90’a yaklaştı. Olumsuz karne bu kadar netken Türkiye Cumhuriyet Merkez Bankası (TCMB) Perşembe günkü kararında politika faizini 100 baz puanlık indirimle yüzde 13''e düşürdü.

Türkiye Cumhuriyet Merkez Bankası, bir hafta vadeli repo ihale faiz oranını yüzde 14''ten yüzde 13''e indirdi. TCMB''nin bu kararıyla yıl başından bu yana düzenlenen yedi PPK toplantısının ardından ilk defa faiz oranı değiştirilmiş oldu. Peki politika faizi neden indi?

Karar metninde büyümeye çok kez vurgu yapıldı ve büyümenin desteklenmesi için faiz indirimi yapıldı. Bankanın açıklamasında, "Küresel büyümeye yönelik belirsizliklerin ve jeopolitik risklerin arttığı bir dönemde sanayi üretiminde yakalanan ivmenin ve istihdamdaki artış trendinin sürdürülmesi açısından finansal koşulların destekleyici olması önem arz etmektedir. Bu çerçevede Kurul, politika faizinin 100 baz puan düşürülmesine karar vermiş, mevcut görünüm altında güncellenen politika faiz düzeyinin yeterli olduğunu değerlendirmiştir" denildi.

Uzman isimler açıkladı:

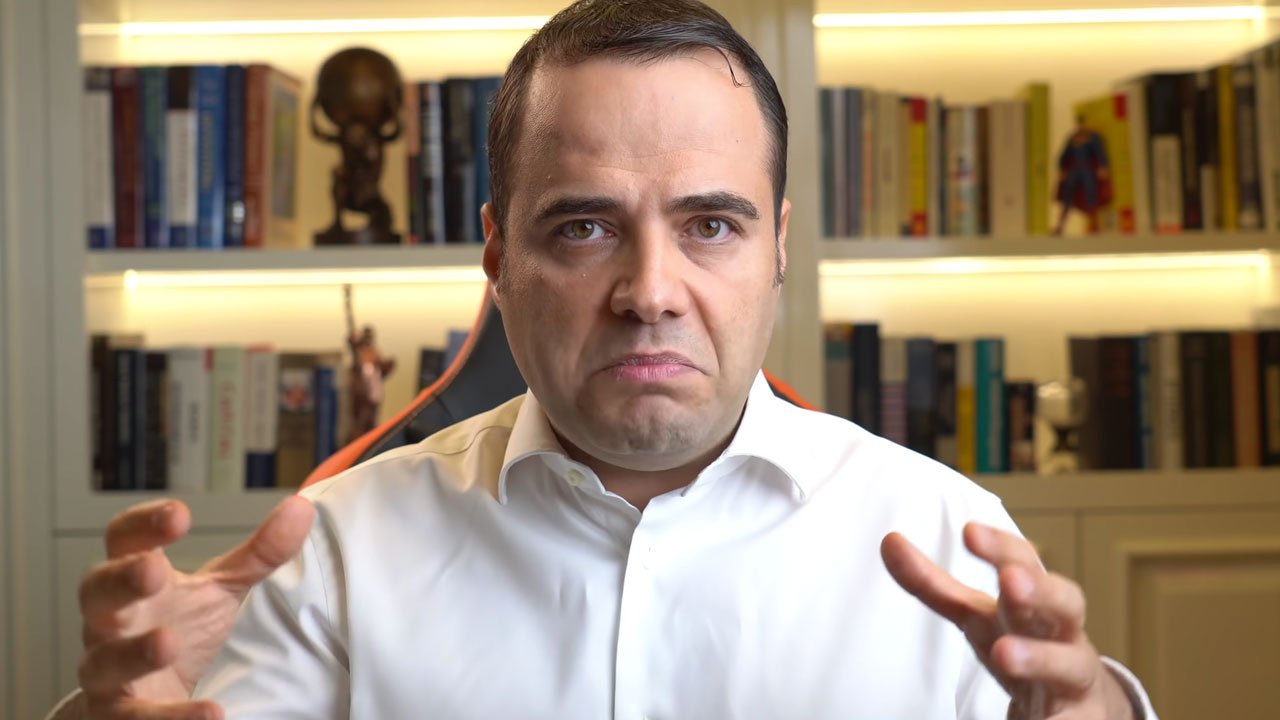

Merkez Bankası''nın bu kararını Gelecek Partisi Ekonomi Politikaları Başkanı Kerim Rota ve Prof. Ercan Uygur T24''ten Murat Sabuncu ve Candan Yıldız''a yorumladı.

Prof. Dr. Ercan Uygur, "Araştırmalar gösteriyor ki, gelişmekte olan ülkelerde iktidarlar için büyüme ve istihdam daha önemlidir. Hükümetler büyüme ve istihdama odaklanırlar. Enflasyondan daha az korkmayı gerektiren bir şey de "Para aldanması." Yani enflasyonu yüzde 100''e çıkardınız ama asgari ücrete yüzde 80 zam yaptınız. Bu ücreti alanlar "para aldanması" içinde oluyor, "müthiş bir artış" diye bakıyor. Ama yüzde 20 kayıpta olduğunun farkında değil" dedi.

Kerim Rota, "Rusya''dan Türkiye''ye 10 ile 15 milyar dolar, doğrudan yatırım olarak değil mevduat olarak geldi. Biraz ellerinin rahatlamasıyla, döviz satış hızının azalmasıyla özgüven kazandılar. Ama bu karar Türkiye''nin ödemeler dengesi krizini daha da hızlandıracaktır. Merkez Bankası doları yüzde 18''in altında tutmak için her gün 100-200 milyon dolar satarken, bu kez doları yüzde 20''inin altında tutmak için her gün 300- 400 milyon dolar satmaya başlayacak. Böylece para eriyip gitmiş olacak" ifadelerini kullandı.

Murat Sabuncu, "Rusya''dan gelen 10-15 milyar dolar hızla eriyecektir. Uluslararası yatırımcılar TL üstündeki baskının artacağı beklentisi içindeler. Yıl sonunda doların 22 lira olacağı beklentisi içinde olan kuruluşlar var. Merkez Bankası''nın asıl görevi fiyat istikrarı. Ancak bu kararı görev alanında olmayan ve iktidarın büyüme politikasını desteklemek için aldı. Büyüyoruz diyorlar da kim büyüyor. Özel sektör çalışanlarına ne kadar zam yaptı. Belli bir sermaye gurubu daha zenginleşti" açıklamasında bulundu.

ENFLASYONU DÜŞÜRMENİN BEDELİ

BBC Türkçe''ye konuşan Koç Üniversitesi Öğretim Üyesi Prof. Dr. Selva Demiralp ise, "Enflasyonun maliyetlerini terazinin bir kefesine koyalım, diğer kefeye ise enflasyonu düşürmenin getireceği maliyeti. İkinci kefedeki maliyet daha az. Üstelik doğru tercihlerle daha da azaltılabilir. Peki nedir enflasyonu düşürmenin maliyeti? Yakın geçişte şahit olduğumuz üzere, faiz düşürmek nasıl ki enflasyonu azdırdıysa, enflasyonu düşürmek için de bunun tam tersini yapmak yani faizleri artırmak gerekiyor. Faiz artırmak borçlanma maliyetlerini artırır, ekonomiyi soğutur. Ancak doğru politikalar faiz artışını asgariye indirir. Örneğin Merkez Bankası''nın bağımsız, şeffaf ve güvenilir bir şekilde enflasyonu düşürme niyetinde samimi olduğuna piyasaları inandırması, bu maliyetleri önemli ölçüde azaltacaktır. Türkiye’de yüksek enflasyonun talebi erittiği bir sürece giriyoruz. Başıboş kalan enflasyonun kendi kendini söndürme çabası, talebi boğarak olur. En ağır, en acımasız ve gelir dağılımını en çok bozan maliyet budur. Karşılığında getirisi de yoktur. Onun yerine yapılması gereken, gerekirse faiz artışı sinyali ile mevcut süreci tersine çevirmek yani “genişletici sıkılaşma”ya geçmektir. Doğru sinyallerle enflasyon beklentileri aşağı çekildiğinde politika faizi artsa da piyasa faizleri düşmeye başlayacaktır. Ancak bunun gerçekleşebilmesi için önce Merkez Bankası''nın sözünde samimi olduğuna piyasaları inandırması gerekir ki o da ilk aşamada gelecek faiz artışıdır. Bu maliyetten korkup mücadeleyi ertelemek ya da yan yollara sapmak sadece daha yükselen maliyet ve daha yüksek enflasyon olarak geri döner, bunu şu anda yaşıyoruz. Eğer kötü huylu bir ur varsa cerrahi müdahale gerekir. Ameliyat sonrası komplikasyonlardan korkup başka tedavilerle vakit kaybetmek er ya da geç kaçınılmaz olan ameliyatın risklerini artırır. Cerrah ameliyatı yapar ama sonrasındaki sancı ve komplikasyonları hafifletmek için ayrı bir ekip uğraşır" ifadelerini kullandı.

POLİTİKA FAİZ ORANI NEDİR?

Merkez bankasının resmi faiz oranları yolu ile, kısa vadeli faiz oranları ve para arzı üzerinde kontrol yeteneği bulunmaktadır. Merkez bankası, bankaların ihtiyaç duyduğu likiditeyi sağlamak için bankalara verdiği kısa vadeli borçların ve fazla likiditeyi çekmek amacıyla yaptığı borçlanmanın faiz oranlarını belirler. Bu faiz oranına politika faiz oranı denir. Merkez bankası politika faiz oranını belirleyerek, iktisadi faaliyet ve fiyatlar genel seviyesini etkilemeyi amaçlar.